住宅ローンの変動金利を詳しく解説!金利推移と今後の見通しも紹介

目次

「住宅ローンの金利、変動と固定どっちがいいんだろう」

「金利が上がるとニュースで見かけるし、変動金利は避けた方がいいのかな」

これから住宅ローンを組もうとしている人の多くは、このような悩みや疑問を抱えていることでしょう。

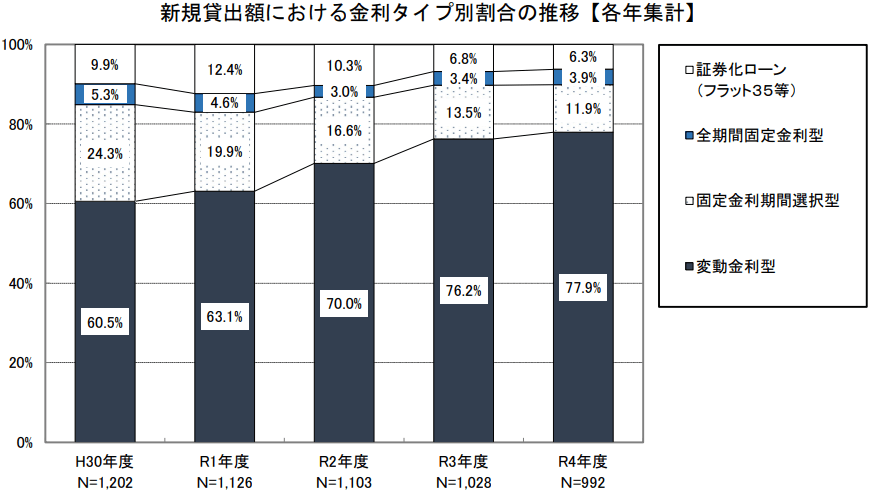

金利上昇のニュースも気になる昨今ですが、実は住宅ローン利用者の約8割が変動金利を選択しています。本記事では、多くの人に変動金利が選ばれる理由と、今後の金利動向を踏まえた金利プランの選び方を解説します。

変動金利は固定金利と比べて低金利で借入できる反面、将来の金利上昇リスクがあります。しかし、ライフプランに合わせて適切に選択すれば、総支払額を抑えられる可能性も秘めているのです。

自分に合った金利タイプを選び、将来の家計を守るマネープランを立てられるよう、まずは人気の変動金利についてしっかり理解を深めましょう。

- 住宅ローン変動金利の基礎知識

- 変動金利のメリット、デメリット

- 変動型の過去の金利推移と今後の見通し

- 住宅ローンの変動金利とはどのようなものか知りたい人

- 変動金利型が自分の家庭に合っているか知りたい人

- 金利が上がらないか心配で変動金利を選択するか迷っている人

住宅ローンの「変動金利」とは

住宅ローンの変動金利とは、定期的に見直しが行われる金利タイプです。他の金利タイプと比べて当初の金利が低いのが特徴ですが、経済状況に応じて上下するリスクがあります。

他の住宅ローンの金利タイプとも比較しながら、次から具体的にみていきましょう。

住宅ローンの金利の種類

住宅ローンの金利タイプは、主に次の3種類があります。

| 金利の種類 | 特徴 |

|---|---|

| 変動金利型 | 年に2回(主に4月と10月)に金利が見直しされる。短期プライムレートをもとに金利が変動する。 |

| 固定金利期間選択型 | 固定5年、固定10年など、一定期間のみ金利が固定される。期間終了後に再度金利タイプを選択する。 |

| 全期間固定型 | 借入から完済まで金利が固定される。フラット35が代表的 |

将来にわたり金利の変動がない固定型の方が魅力的に映りますが、変動金利よりも金利水準が高いというデメリットがあります。

次からは、変動金利型の特徴を詳しく見ていきましょう。

住宅ローンの変動金利の特徴

変動金利の最大の特徴は、年2回(多くの金融機関では4月と10月)金利の見直しが行われる点です。金利変動のリスクがある代わりに、他の金利タイプよりも低く抑えられています。

変動金利には、急激な金利上昇から借り手を守る特有のルールがあります(金融機関によっては設定されていない場合もあります)。

- 125%ルール: 金利上昇時も返済額の上昇は125%を超えない。

- 5年ルール: 金利上昇時も返済額は5年間変わらない。

これらのルールは、金利が上がった際も返済額が急激に増えてしまうのを防ぐために設けられています。

ただし、金利上昇による月々の返済額に変化はなくても、総返済額が変わるわけではないので、実質は返済を先延ばしにしているだけです。利息部分の返済が増えたり返済期間が延びたりと、長い目で見れば家計に大きな打撃を与えることになります。

変動金利を選ぶ際は、このような金利変動のリスクを踏まえることが大切です。

住宅ローン利用者のほとんどが変動金利を選択

国土交通省の令和5年度調査によると、77.9%の住宅ローン利用者が変動金利を選択しています。

変動金利型の住宅ローンの金利の現在は平均0.4~0.6%程度です。1%を超えることの多い固定金利型と比較し、金利の低さが要因となり依然として人気が高い状況です。

例えば、借入額3,000万円、返済期間35年の場合、変動金利(0.5%)と固定金利(1.5%)では、毎月の返済額に1万円以上の差が出ます。

将来の金利上昇リスクがあるとはいえ、これだけ返済額に違いが出るとなると、依然として変動金利が人気である理由も頷けるでしょう。

変動金利のメリット・デメリット【向いている人も解説】

変動金利には、明確なメリットとデメリットがあります。自身のライフプランと照らし合わせ、変動金利が適しているかどうかを判断しましょう。

メリット:低金利での借入が可能

変動金利の最大のメリットは、固定金利と比較して金利水準が低いことです。これにより、当初の返済負担を抑えられます。

例えば、借入額3,000万円、返済期間35年で比較すると

- 変動金利(0.5%)の場合:月々の返済額 約76,000円

- 固定金利(1.5%)の場合:月々の返済額 約91,000円

と、約15,000円の差が生まれます。教育費や生活費の大きい子育て世帯にとって、大きな金額となるでしょう。

先に説明した変動金利特有のルールにより、金利が上がっても毎月の返済額が急激に上がることはほとんどありません。当初の返済額を抑えたいという人に、変動金利はおすすめと言えるでしょう。

デメリット:金利が変わるリスク

変動金利の最大のデメリットは、定期的な金利の見直しにより金利が上がる可能性があることです。

125%ルールや5年ルールにより毎月の返済額が抑えられたとしても、総返済額はもちろん変わりません。返済額の内訳がほとんど利息部分になってしまい、元本の返済が滞ることになってしまいます(元利均等返済の場合)。

結果、返済期間が延びたり、満了時に残債を一括返済しなければならなかったりと、家計に大きな影響を与えてしまうでしょう。

ただし次のような人であれば、金利上昇のリスクを軽減し、変動金利のメリットを活かせる可能性が高いです。

- 短い期間での借入を検討している人

- 将来的に臨時返済し早期の完済を考えている人

- 金利動向をチェックし、こまめに見直す手間を厭わない人

借入期間が短いほど、金利変動のリスクは低くなります。これらに当てはまる人は、変動金利を検討してみてはいかがでしょうか。

【金利が上がる?】変動金利の推移と今後の見通し

近年、金利上昇のニュースを目にする機会が増えています。ここでは、変動金利の過去の推移と今後の見通しを解説します。

住宅ローン変動金利の推移

変動金利は短期プライムレート(略して短プラとも)をもとに決定されます。2009年から2023年まで、短期プライムレートは1.475%で推移し、変動金利も低水準を維持してきました。

短期プライムレートとは、銀行が優良企業に対して短期融資を行う際の基準となる金利です。日本では主要な銀行が設定し、金融市場の動向を反映して変動します。住宅ローンの変動金利は、この短期プライムレートを基準に決定されることが一般的です。

しかし、2024年9月に短期プライムレートが1.475%から1.625%に上昇しました。これを受けて、多くの金融機関が変動金利型の貸出金利を引き上げています。

実際の金融機関の金利推移

| 銀行名 | 2024年10月見直しによる基準金利の推移 | 適用金利 ※(2024年10月時点) |

|---|---|---|

| 三菱UFJ銀行 | 2.475% → 2.625% | 0.345%~ |

| 三井住友銀行 | 2.475% → 2.625% | 0.625%~ |

| auじぶん銀行 | 2.341% → 2.591% | 0.479%~ |

10月の見直しで、多くの金融機関の変動金利が0.15%上昇しています。しかしこれらは「基準金利」であり、実際に適用される金利は各行の引き下げ幅により差があります。

実際、三菱UFJ銀行は引き下げ幅を大きくすることで、適用金利を実質据え置きとしています。各行の金利引き下げ競争は激化していますので、これからローンを組む人は慎重に選びたいところです。

今後の動向と見通し

日本銀行の金融政策の変更により、今後も住宅ローンの金利上昇が予想されます。しかし、消費者保護の観点から、急激な金利上昇ではなく、緩やかな上昇になると考えられています。

金利上昇のペースを予測するには、以下の指標に注目するとよいでしょう。

- 日銀の金融政策決定会合(年8回開催)

- 短期プライムレートの動向

- 長期金利(10年国債金利)の推移

2024年10月の日銀金融政策決定会合では、マイナス金利政策の修正が議論される可能性があります。この結果次第で、年末から来年にかけての金利動向が大きく変わるかもしれません。

仮に金利が1%上昇したら、借入額3,000万円、返済期間35年の場合、月々の返済額の増加は約15,000円ほどにもなります。年収や支出のバランスを考慮しながら、無理のない返済計画を立てることが重要です

まとめ|住宅ローンの変動金利を理解し家庭に合った返済プランを

金利の上昇が進む中、依然として変動金利の方が固定金利よりも低い金利水準にあります。しかし、長期のローン期間中にどれくらい変動するかを正確に予測するのは困難です。

重要なのは、自身のライフプランに基づいて返済計画を立て、それに合った金利プランを選ぶことです。例えば、当面の返済額を抑えたい人は変動金利、家計の安定を重視したい人は固定金利を検討するとよいでしょう。

住宅ローンは人生で最も大きな買い物の一つです。金利タイプの選択は、将来の家計に大きな影響を与えます。本記事の情報を参考に、家庭に合った返済プランを立て、将来の安定したマネーライフ実現を目指しましょう。