金融所得課税とは?課題と引き上げの議論を徹底解説

目次

「金融所得課税が引き上げられるって聞いたけど、自分の投資にどんな影響があるんだろう?」「新NISAと金融所得課税の関係がよくわからない」

このような不安や疑問を持つ投資家は少なくないでしょう。

このような悩みに対して、本記事では金融所得課税の基本から最新の議論まで、体系的に解説していきます。一律20.315%の現行税率から「1億円の壁」、そして新NISAとの関係性まで、投資に関わる方々が知っておくべき重要なポイントをすべて網羅しているので、ぜひ参考にしてくださいね!

- 金融所得課税の基本とその定義

- 課税引き上げにおける主な課題と背景

- 金融所得課税引き上げに関する議論の詳細と影響

- 金融・税制に興味を持つ一般投資家や個人投資家

- 金融政策や税制改革に関心があるビジネスパーソンや専門家

- 資産運用を検討している人や将来の投資戦略を考える人

金融所得課税とは

金融所得課税は、預貯金の利子や株式の配当金など、金融商品から得られる収入に対して課される税金です。

この制度が必要なのは、金融取引から得られる収入にも適切な課税をすることで、税負担の公平性を確保するためです。たとえば、現在の税率は20.315%となっており、所得税15%と住民税5%、そして復興特別所得税0.315%で構成されています。

具体例をみると、1億円を超える給与所得には最高税率45%が適用される一方、金融所得は一律20.315%のため、「1億円の壁」という課税の歪みが生じています。これを受けて政府は、金融所得課税の見直しを検討しており、税率引き上げや累進課税の導入などが議論されています。

このように金融所得課税は、公平な税制を実現するための重要な制度として注目を集めているのです。

金融所得課税に関する石破首相の発言について

金融所得課税をめぐる石破首相の一連の発言が、市場関係者の間で大きな注目を集めています。

これは、首相が当初「金融所得課税の強化を実行したい」と発言したことで、投資家の間に不安が広がったためです。とくに、新NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)への影響を懸念する声が相次ぎました。

そのため首相は、新NISAやiDeCoへの課税強化を否定する釈明を行い、さらに2024年10月7日には現行税制を維持する方針を表明しました。これにより、市場は落ち着きを取り戻し、投資家の不安も和らいでいます。

このように、金融所得課税をめぐる議論は、投資促進と税制の公平性のバランスを考える重要なテーマとなっているのです。

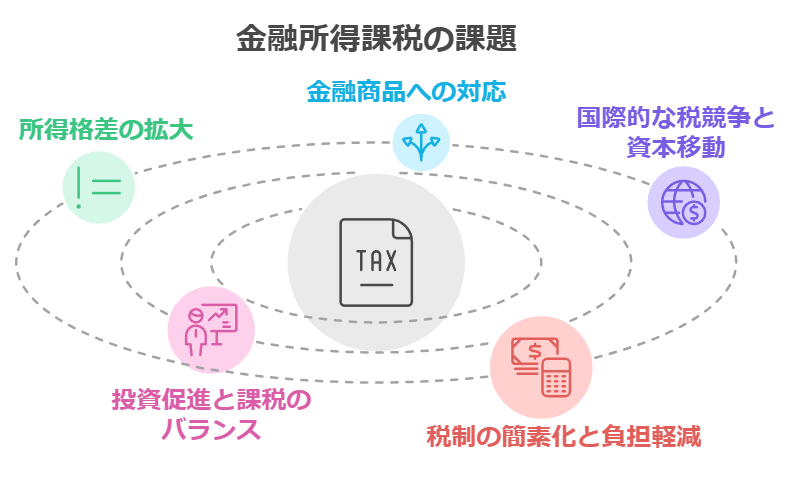

金融所得課税の課題

金融所得課税には、所得格差や金融商品の多様化など、さまざまな課題があります。

- 所得格差の拡大

- 金融商品の多様化への対応

- 国際的な課税競争と資本移動

- 投資促進と課税強化のバランス

- 税制の簡素化と納税者の負担軽減

所得格差の拡大

金融所得課税の一律20.315%という税率は、高所得者に有利な仕組みとなっています。この問題が生じる理由は、給与所得が累進課税されるのに対し、金融所得は所得の大きさに関係なく一定の税率が適用されるためです。

たとえば、1億円を超える給与所得には最高45%の税率が適用される一方、同額の金融所得は20.315%にとどまります。この「1億円の壁」と呼ばれる現象は、高所得者と低所得者の間の税負担率の格差をさらに広げる要因となっているのです。

金融商品の多様化への対応

デリバティブや暗号資産など、新しい金融商品の登場により、課税の仕組みが複雑化しています。その背景には、従来の税制が想定していなかった商品特性や取引形態の出現があり、所得計算方法が煩雑になっているのが現状です。

たとえば、暗号資産の利益計算では、取引所ごとの価格差や頻繁な売買による計算の複雑さが課題となっています。このように多様化する金融商品に対応した、新たな課税の枠組みづくりが求められているのです。

国際的な課税競争と資本移動

金融所得課税の引き上げは、資産の国外流出というリスクをもたらす可能性があります。これは、シンガポールやスイスなど、税率の低い国々への資産移転が懸念されるためです。

実際に、高資産層の中には、税負担の軽い国への移住を検討する動きも出ています。このような資本流出は、国内の投資市場の縮小や経済成長の鈍化につながる恐れがあるのです。

投資促進と課税強化のバランス

金融所得課税の強化は、政府が進める「貯蓄から投資へ」の流れに逆行する側面があります。その理由は、課税強化が投資家の収益性を低下させ、投資意欲を減退させる可能性があるためです。

たとえば、新NISAなどの投資促進策を推進する一方で、金融所得への課税を強化すれば、政策の効果が相殺されてしまいます。このように、投資促進と公平な課税の両立という難しい課題に直面しているのです。

税制の簡素化と納税者の負担軽減

複雑な金融所得課税の仕組みは、納税者に大きな負担を強いています。その要因として、金融商品ごとに異なる課税ルールや、複雑な所得計算方法があげられます。

たとえば、株式取引と債券取引では損益通算の範囲が異なり、確定申告の際に誤りが生じやすい状況となっています。税制の簡素化は、納税者の負担軽減と適正な申告の促進につながる重要な課題なのです。

金融所得課税の引き上げに関する議論

金融所得課税の引き上げについて、所得格差の是正や投資促進との兼ね合いなど、さまざまな議論が行われています。

所得格差是正と「1億円の壁」

金融所得課税の引き上げは、所得格差を是正するための重要な政策として注目を集めています。なぜなら、現在の一律20.315%という税率は、高所得者に有利な仕組みとなっているためです。

たとえば、1億円を超える給与所得には45%の税率が適用される一方、金融所得は所得額に関係なく一定の税率となっています。この「1億円の壁」を解消するため、金融所得への累進課税導入など、新たな政策の検討が進められているのです。

政治的な議論と今後の展望

金融所得課税の引き上げを巡る政治的な議論が、さまざまな立場から展開されています。石破茂氏の発言をきっかけに、税制改革の議論が再燃しましたが、投資促進策との矛盾を指摘する声も多く上がっています。

税制調査会では、所得格差の是正と経済成長の両立を目指した検討が続けられています。今後は、国民的な議論を重ねながら、より良い制度づくりが進められていくでしょう。

金融所得課税と新NISAの関係性

新NISAは、金融所得課税の負担を軽減できる重要な投資制度となっています。これは、新NISAの非課税投資枠内で得られる配当金や売却益が、通常20.315%かかる金融所得課税の対象外となるためです。

たとえば、年間投資枠360万円、非課税保有限度額1,800万円という大きな枠が設定され、投資収益を非課税で運用できます。ただし、非課税枠を超えた投資収益には通常の課税が適用されるため、長期的な資産形成には、新NISAの非課税枠を効果的に活用する計画が重要となるのです。

金融所得課税に関するQ&A

金融所得課税について、よくある質問とその回答をまとめてみましょう。

金融所得課税はなぜ引き上げられるのですか?

金融所得課税の引き上げは、税負担の公平性を確保するための重要な議論となっています。現在の一律20.315%という税率では、高所得者に有利な「1億円の壁」という現象が生じています。

たとえば、1億円を超える給与所得には最高45%の税率が適用されますが、金融所得は税率が一定のままです。このような所得格差を是正し、公平な税制を実現することが引き上げの目的なのです。

金融所得課税はいつから引き上げられますか?

金融所得課税の引き上げスケジュールは、段階的に検討が進められています。2025年1月からは、年間所得3.3億円を超える層を対象とした「富裕層ミニマム税」が導入される予定です。

一方、一般投資家に対する課税強化については、現時点で具体的な実施時期が決定していません。今後も政府内での議論が続くため、最新の動向に注目する必要があります。

金融所得課税引き上げの全体像とその影響を理解しておこう

金融所得課税の引き上げは、所得格差の是正を目指す重要な政策です。ただし、投資促進策とのバランスや国際的な資本移動への影響など、さまざまな課題も抱えています。

新NISAなどの非課税制度を活用することで、課税への影響を抑えながら長期的な資産形成を進められます。今後も政策の動向に注目しながら、適切な投資判断を心がけましょう。