サラリーマン必見!最強の節税対策【2024年最新版】

目次

「給与が上がったはずなのに、税金も増えたせいで手取りがほとんど変わらない……」

「サラリーマンの自分でもできる節税対策はあるのだろうか?」

節税という言葉は聞いたことがあっても、サラリーマンには無縁だと思っていませんか?実は、給与所得者でも活用できる節税制度は数多く存在します。

保険や投資信託、住宅ローンなど、普段の生活で関わりのある商品やサービスを上手に活用するだけで、年間数十万円の節税効果が得られる可能性があるのです。

本記事では、サラリーマンが実践できる具体的な節税方法を、最新の税制改正も踏まえて解説します。年収や家族構成に合わせた最適な節税対策を知り、手取り収入を効果的に増やすための第一歩を踏み出しましょう。

- サラリーマンが納める税金と節税のしくみ

- サラリーマンができる具体的な節税対策

- サラリーマンでもできる節税の裏ワザ

- サラリーマンが節税する意味を知りたい人

- サラリーマンでもできる具体的な節税対策を知りたい人

- 今すぐ実践できる効果的な節税対策を知りたい人

サラリーマンが知っておきたい節税対策の基本

給与収入が増えても手取りがそれほど増えないのは、所得税の累進課税制度が大きく影響しています。所得が増えれば増えるほど、税金も増える仕組みとなっているのです。

しかし、適切な節税対策を講じれば、この差し引かれる金額を減らせます。まずは基本的な仕組みを理解し、自分に合った方法を見つけていきましょう。

サラリーマンが払う「税金」とは

所得税と住民税が給与所得者の主な税金です。所得税の税率は次の表のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円 | 5% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

住民税は一律10%(都道府県民税4%、市区町村民税6%)となります。これに加えて給与から天引きされる社会保険料は、標準報酬月額に応じて決まります。

このように、サラリーマンが支払う税金は、給与が上がるほど割合が高くなる仕組みとなっているのです。

なぜ節税が大切なのか

節税が大切と言える最大の理由は「手取りを増やせるから」です。

年収が大きく増えれば差し引かれる所得税も増加するため、年収がアップしても実感が得にくいでしょう。しかし節税対策を講じれば、所得税を減らし、手取り額を最大化できる可能性があるのです。

節税が大切な理由は他にもあります。例えば、所得が上がることで起こるデメリットとして次のような具体例が挙げられます。

- 保育料が最大で月額10万円近く跳ね上がる

- 高校授業料の就学支援金(年額約40万円)が受けられなくなる

- 住民税の均等割額が上がる

つまり、節税対策を取らなければ、収入が増えても手取りが増えないどころか、実質的な可処分所得が減ってしまう可能性すらあるのです。

節税するための方法

サラリーマンの節税は、主に次の2つの方法で行います。

1. 所得控除の活用

給与収入から一定額を差し引き、課税対象となる所得金額を減らす方法

例)扶養控除、生命保険料控除

2. 税額控除の利用

算出された税額から直接控除する方法

例)住宅ローン控除、ふるさと納税の寄附金控除

これら控除を上手に活用すれば、所得税の計算基準となる所得を減らせます。サラリーマンでも使える控除制度は様々用意されているので、自分に合った方法を見つけぜひ実践してみましょう。

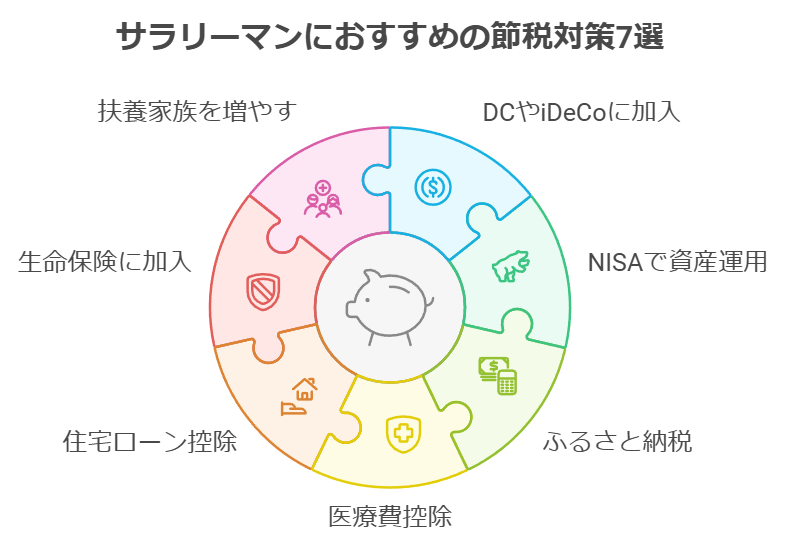

サラリーマンにおすすめの節税対策7選

年収や家族構成を問わず、ほとんどのサラリーマンが活用できる節税対策を厳選してご紹介します。

これらを組み合わせることで、年間数十万円の節税効果が期待できます。

DCやiDeCoに加入する

企業型DC(確定拠出年金)やiDeCo(個人型確定拠出年金)は、掛金が全額所得控除となる強力な節税手段です。運用益が非課税となり受け取り時も税制優遇があるため、老後資金の形成にも役立ちます。

例えば、年収700万円のサラリーマンが月額1万円を拠出すると、年間約2万円の節税効果が得られます。2024年12月からは企業型DCに加入する会社員の拠出限度額が1万2000円から2万円へと引き上げとなり、さらなる節税効果が期待できるようになりました。

節税しながら老後資金の準備もできる仕組みですので、ぜひ活用していきましょう。

NISAで資産運用する

2024年からスタートした新NISA制度は、年間最大360万円までの投資枠が設定され、運用益にかかる約20%の税金が非課税となります。

例えば、100万円の投資で10万円の利益が出た場合、通常なら2万円の税金がかかるところ、NISAなら非課税です。

NISAに所得を減らすという機能はありませんが、投資をしている人や始める予定がある人は、必ず活用したい制度です。税金をかけずに資産形成を行う方法として、活用を検討してみましょう。

ふるさと納税をする

ふるさと納税を行えば、2,000円の自己負担で寄付額の最大約9割が税額控除されます。さらに返礼品まで受け取れるのがふるさと納税の魅力です。

年収700万円で夫婦子ども2人の場合、上限額は約20万円。控除額は約18万円となり、実質2,000円の負担で地域特産品がもらえる計算です。

確定申告の手間が心配という人は、ワンストップ特例制度を利用すれば手軽に控除を受けられます。寄付先が5団体以内であれば、確定申告は不要ですので安心して利用してください。

医療費控除を受ける

医療費控除を使えば、医療費の年間支払額から10万円(所得の5%が10万円未満の場合はその金額)を引いた額が所得から控除されます。医療費が10万円を超えた人は、ぜひ活用したい制度です。

例えば、年間の医療費が30万円の場合、20万円が所得より差し引かれます。所得税率にもよりますが、約3~6万円の節税効果が見込まれるのです。

医療費控除の対象となる費用には、次のものが挙げられます。

- 通院・入院費用

- 医薬品購入費

- 医療機関までの交通費(原則公共交通機関に限る)

- 治療や療養に必要な医療用品費

医療費控除は治療の対価として支払ったものが対象となり、健康増進や病気予防のための費用は含まれません。詳しくは国税庁ホームページをご確認ください。

医療費控除と似た制度に、セルフメディケーション税制があります。こちらの制度は、薬局等で年間1万2000円以上の医薬品を購入した場合に所得控除が受けられるというものです。

ただし、以下の条件がある点にご注意ください。

- 医療費控除との併用ができないこと

- 対象となる医薬品が限られること

- 申告者本人が健康増進のための取り組みを行っていること

医療費が10万円に満たなかった人でも、セルフメディケーション税制なら適用できる可能性があります。今一度、薬局やドラッグストアのレシートを見直してみましょう。

住宅ローンを契約する

住宅ローン控除は、年末のローン残高の0.7%(最大35万円)が税額から直接控除される強力な節税制度です。13年間にわたって控除を受けられるため、最大で455万円もの節税効果が期待できます。

また、住宅を持つことで地震保険料控除も受けられます。年間支払保険料の半額(最大25,000円)が所得から控除されるなど、使える控除枠がさらに増えるのです。

頭金を多めに用意して借入額を抑えるのも選択肢の一つですが、節税効果を考えると、返済に無理のない範囲で住宅ローンを組むのも有効です。マイホーム購入を検討しているサラリーマンは、住宅ローン控除を積極的に活用しましょう。

生命保険に加入する

生命保険料控除には、一般生命保険料、介護医療保険料、個人年金保険料の3種類があり、それぞれ年間最大40,000円、合計で最大120,000円が所得から控除されます。

例えば年収700万円で、3種類の保険に加入し年間保険料が各10万円の場合、合計で約3万円の節税効果があります。

ただし、保険料が高額なほど控除額が大きくなるわけではないため、必要な保障額を見極めることが大切です。

扶養家族を増やす

扶養控除は、生計を一にする親族の年収が48万円以下(給与収入なら103万円以下)の場合に受けられます。

控除額は扶養親族の年齢によって異なります。詳細は以下の表の通りです。

| 区分 | 控除額 | |

|---|---|---|

| 一般の控除対象扶養親族(16歳以上30歳未満の親族) | 38万円 | |

| 特定扶養親族(上記のうち19歳以上23歳未満の親族) | 63万円 | |

| 老人扶養親族(70歳以上の親族) | 同居老親等以外 | 48万円 |

| 同居老親等 | 58万円 | |

例えば、70歳以上の親と同居をすれば58万円の所得控除が受けられます。所得等の要件はありますが、家庭の状況を鑑みつつ検討してみるのもよいでしょう。

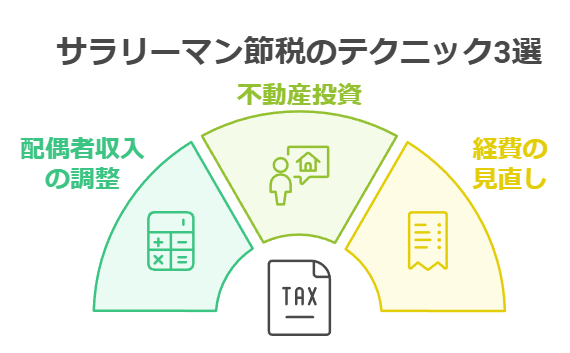

サラリーマン節税の「裏ワザ」的テクニック3選

さらに大きな節税に取り組みたい人は、ぜひ参考にしてみてください。

配偶者の収入を調整する

配偶者の年収(給与所得)を103万円以下に抑えれば「配偶者控除」を受けられ、所得から最大38万円が控除されます。

具体的な控除額は、以下の表の通りです。

| 控除を受ける納税者本人の合計所得金額 | 一般の控除対象配偶者 | 老人控除対象配偶者 |

|---|---|---|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

例えば、配偶者の年収を103万円に抑えると、所得税と住民税合わせて約12万円の節税効果があります。社会保険料も発生しないため、世帯全体でみると大きなメリットです。

尚、103万円を超えても「配偶者特別控除」により、所得控除を受けられる可能性があります。配偶者の年収が133万円までの場合に段階的に控除を受けられるので、103万円を超えてしまったという人も、一度確認してみてください。

2024年現在、まさにこの103万円の壁を引き上げるよう政府で議論が交わされています。これが実現すれば、これまで働き控えをしてきた配偶者も、手取りを増やしながら控除も受けられるようになり、世帯所得の増加に大きく寄与することでしょう。

不動産投資をする

不動産投資も、サラリーマンにとって有効な節税対策となり得ます。

例えば、不動産投資にかかる費用がマイナスとなった場合、損益通算することにより他の所得から控除できます。

また、不動産に特有なのが減価償却費です。減価償却費を経費とすることで生じた赤字も、給与所得と損益通算できます。つまり、手元から出ていくお金がないのに税金を軽減できる、裏ワザ的テクニックと言えるでしょう。

経費にできるお金がないか見直す

「サラリーマンには経費は関係ない」と思われがちですが、「特定支出控除」を使えば給与所得者でも一定の経費を控除できます。

具体的には、次の費用が給与所得控除額の2分の1を超えた場合、超過分が所得から控除されます。

- 通勤費(上限あり)

- 転勤に伴う転居費用

- 職務上必要な技能講習や資格取得費

- 図書費(職務に直接必要なもの)

- 衣服費(職務上必要なスーツや制服等)

業務に関するお金を自身の財布から多く支払っている人は、特定支出控除の対象とならないか一度確認してみてください。経費として計上できれば、これまでの支出を節税に活かせるでしょう。

まとめ|所得控除を賢く使いサラリーマンも節税対策しよう

本記事で紹介した節税方法を組み合わせることで、サラリーマンであっても大きな節税効果が期待できます。

節税は決して難しいものではありません。日々の生活で関わる商品やサービスを賢く活用することで、誰でも実践できます。まずは自分に使える控除制度がないか確認し、来年の確定申告に向けて早めの準備を始めましょう。

税制は毎年のように改正されますが、基本的な仕組みを理解しておけば、新しい制度にも対応できます。本記事を参考に、自分の収入や家族構成に合った節税方法を見つけ、着実に実践していくことをおすすめします。