相続税の基礎控除とは?気を付けたいポイントと計算方法も解説

目次

「親の相続が起こったとき、相続税はかかるのだろうか?」

「いくら基礎控除があるのか、計算方法を知りたい」

相続が発生したときに相続税がかかるのかどうか、あらかじめ知っておきたい人も多いでしょう。

相続税の計算において、重要な役割を果たすのが「基礎控除」です。基礎控除を正しく理解することで、相続税がかかるかどうかを知り、必要な対策を講じることができます。

本記事では、相続税の基礎控除と計算方法、その他の控除制度についても詳しく解説します。相続税の基本を身につけ、将来の相続に向けて適切な準備を進めていきましょう。

- 相続税における基礎控除の意味

- 相続税と基礎控除の計算方法

- 相続税で損しないために知っておきたい制度

- 相続税の基礎控除とは何か、どのように計算するのか知りたい人

- 相続税がかかるかどうか知りたい人

- 相続税で損しないための控除や制度を知りたい人

相続税の「基礎控除」とは

相続税の「基礎控除」とは、相続税を計算する際に相続財産から差し引ける金額のことです。

相続税はすべての相続財産にかかるわけではなく、基礎控除を超えた部分にのみ課税されます。つまり、基礎控除を正しく計算できれば、相続税がかかるかどうかの目安をつけられるのです。

基礎控除額は法定相続人の数によって変動します。そのため、相続人の数え方を正しく理解することが重要です。

次からは、基礎控除額の具体的な求め方と、計算の際に注意すべきポイントを詳しく解説していきます。

相続税の基礎控除額の求め方

基礎控除額は簡単な計算式で求められますが、法定相続人の数え方には注意が必要です。ここでは基礎控除の計算方法と、法定相続人の正確な数え方を解説します。

基礎控除の計算式

基礎控除は次の式で求められます。

| 3,000万円+(600万円×法定相続人の数) |

例えば、法定相続人が3人の場合、基礎控除額は次のようになります。

3,000万円+(600万円×3)= 4,800万円

このケースですと、相続する財産が4,800万円以内であれば相続税はかかりません。

なお、平成27年度の税制改正前は「5,000万円+(1,000万円×法定相続人の数)」でしたが、現在の額に引き下げられました。この改正により、相続税の課税対象となる人が大幅に増加しています。

法定相続人の数え方

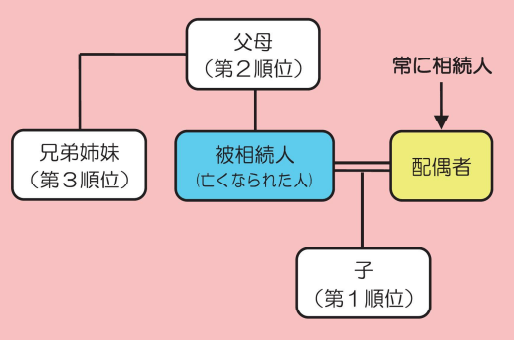

基礎控除額を算出するにあたり、法定相続人の数え方が重要なポイントとなります。法定相続人は以下の順序で決定されます。

- 配偶者(常に相続人となる)

- 第一順位:子

- 第二順位:父母

- 第三順位:兄弟姉妹

第一順位の子がいなければ父母、父母がいなければ兄弟、という順序で相続人となります。例えば、次のケースで基礎控除を計算してみましょう。

- 被相続人:父

- 配偶者である母は存命

- 子どもは2人(ともに成人)

この場合、法定相続人の合計は3人となり、基礎控除額は4,800万円となります。

相続税の基礎控除で気を付けたいポイント3つ

基礎控除の計算で、特に注意が必要なポイントは次の3つです。

これらのポイントを押さえておくことで、正確に基礎控除額を把握できるようになるでしょう。

相続放棄した人も相続人の数に含まれる

相続を放棄した場合、法律上は初めから相続権を有しないものとされるのが一般的です。しかし、基礎控除の計算上は放棄しても相続人として数えられ、法定相続人の数に含まれます。

ただし、欠格や排除された相続人は人数に含まれないので注意が必要です。

- 放棄:負債が多い等の理由で、被相続人が残した財産を承継せず、受け取る権利を放棄すること

- 欠格:他の相続人に危害を加えるなど犯罪行為を行っていた等の理由により、相続権を剥奪されること

- 排除:生前被相続人に非行を行っていた等の理由により、裁判により他の相続人より相続権を剥奪されること

養子は相続人として数えるのに上限がある

被相続人に養子がいる場合、相続人として含められる数には上限があります。

- 実子がいる場合:1人まで

- 実子がいない場合:2人まで

※特別養子縁組の場合は全員が法定相続人に含まれます。

養子制度を利用し相続税対策を行うこともできますが、このような制約があることに注意が必要です。

代襲相続により相続人の数が変わる

代襲相続(だいしゅうそうぞく)とは、相続開始以前に相続人が死亡や欠格、排除などの理由で相続権を失った場合に、その相続人の子が代わりに相続人となることです。

代襲相続が発生していると、基礎控除の計算上の法定相続人の数が変わるので気を付けなければなりません。

例えば、被相続人の子が先に死亡していた場合、その子の子(被相続人から見て孫)が相続権を引き継ぎます。子が二人いれば、基礎控除が600万円増えることになり、計算が大きく変わることになるのです。

相続税の計算方法

実際に相続税がかかるかどうかを知るためには、相続税の計算方法を理解しておく必要があります。ここでは、相続税の計算手順を簡単に解説します。

1.遺産の総額を算出する

まず、相続する財産の総額を求めます。計算式は次の通りです。

| 相続した財産+みなし相続財産+生前に受贈した財産+相続時精算課税制度の適用を受けた財産−非課税財産−債務・葬式費用 |

相続した財産には預貯金などの金銭はもちろん、不動産も含まれます。尚、みなし相続財産とは死亡保険金や死亡退職金などです。一定の金額が非課税となります。

相続時精算課税制度とは、生前贈与を受けた財産を相続財産に加算して相続税を計算する制度です。贈与税はかかりませんが、相続税の計算には含めなければなりません。

2.基礎控除額を差し引く

1で算出した遺産の総額から基礎控除額を差し引きましょう。

この金額が課税遺産総額となります。基礎控除を差し引いた結果、残額がなければ相続税はかかりません。

3.一人当たりの課税遺産額を求める

課税遺産総額を各人の法定相続割合で按分します。

法定相続割合は次の通り民法で定められています。

- 配偶者がいる場合

- 相続人が子:配偶者が1/2、子が1/2

- 相続人が直系尊属(親など):配偶者が2/3、直系尊属が1/3

- 相続人が兄弟姉妹:配偶者が3/4、兄弟姉妹が1/4

- 配偶者がいない場合

- 相続人間で均等に分配

例えば、配偶者と子ども2人が相続人の場合、配偶者は2分の1、子どもは2分の1を人数で割った4分の1がそれぞれの法定相続分です。

課税遺産総額が1,000万円なら、配偶者は500万円、子どもは250万円が一人当たりの課税遺産額となります。

4.相続税率を乗じて相続税の総額を求める

按分した金額に相続税率を乗じて、それぞれの相続税額を算出します。相続税率は以下の表の通りです。

| 法定相続分に応じる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | ー |

| 1000万円超~3000万円以下 | 15% | 50万円 |

| 3000万円超~5000万円以下 | 20% | 200万円 |

| 5000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1700万円 |

| 2億円超~3億円以下 | 45% | 2700万円 |

| 3億円超~6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

この税率で計算した各人の税額を合計したものが、相続税の総額となります。最終的に各人が納めるべき税額は、実際に相続した割合で按分して求めます。

先の例では、相続税の総額は次のようになります。

- 配偶者:500万円×10%=50万円

子ども:250万円×10%=25万円(×2人分) ⇒合計100万円

ただし相続税には他の控除制度もあり、必ずしもこの計算の限りではありません。次から、知っておきたい相続税の控除を紹介していきます。

知っておきたい相続税に関する制度6つ

基礎控除だけでなく、相続税に関する様々な制度を活用することで、相続税の負担を軽減できる可能性があります。ここでは、6つの重要な制度を紹介します。

これらの制度を活用することで、相続税の負担を大きく軽減できる場合がありますので、ぜひ理解を深めておきましょう。

配偶者の税額の軽減

被相続人の配偶者が相続した遺産に対しては、次のうちいずれか多い額まで非課税となります。

- 1億6000万円

- 配偶者の法定相続分相当額

例えば、遺産総額が3億円で配偶者の法定相続分が2分の1の場合、1億5000万円までは非課税となります。

したがって、前章の例においても配偶者が全ての遺産を相続すれば無税となり得るのです。

未成年者控除

未成年者が相続した財産については、次の額が控除されます。

未成年者が18歳になるまでの年数 × 10万円

※1年未満は切り上げ

例えば15歳の相続人の場合ですと、(18−15)× 10万円 = 30万円が相続税より差し引かれます。

障がい者控除

85歳未満の障がい者が相続した財産については、次のような控除制度があります。

障がい者が85歳になるまでの年数 × 10万円

※1年未満は切り上げ

※特別障がい者は × 20万円

例えば60歳の障がい者の場合、(85−60)× 10万円 = 250万円が控除されます。

小規模宅地等の特例

一定の要件を満たす自己の居住用の土地建物を相続する際、最大80%評価額を下げられる特例です。

配偶者や同居親族、住居のない別居親族が相続するときに使える制度で、評価が下がることで相続税額を大幅に軽減できる可能性があります。

暦年課税による税額控除

被相続人の生前より贈与を受けていた場合、死亡日をさかのぼる「一定の期間」に受け取った財産についても相続税がかかります。

ただし、その贈与に対し贈与税を納付していれば、その税額が相続税から控除されます。これが暦年課税による税額控除です。贈与税の方が相続税より税率が高くなりますが、期間や金額など贈与の仕方によれば生前贈与の方が得になるケースもあります。

尚、2024年の税制改正で「一定の期間」が3年から7年に延長されました。生前贈与を検討しているなら、早めの対策が必要です。

生命保険の非課税枠

被相続人の死亡により取得した死亡保険金等は相続税の課税対象となりますが、以下の金額については非課税となります。

500万円 × 法定相続人の数

例えば、法定相続人が3人の場合、死亡保険金については1,500万円までが非課税となります。基礎控除に加えて非課税となる金額が増えるので、保険を利用した相続対策を行う人も多いです。

まとめ|相続税の基礎控除を正しく計算し適切な相続対策を

相続税の基礎控除は、相続税がかかるかどうかを大きく左右する重要な要素です。財産額や相続人数をあらかじめ把握し、基礎控除額を正確に計算しておくことで、相続税の概算を知ることができます。

相続税の納付には、相続開始を知った日の翌日から10ヶ月という期限があります。いざというときに焦らないよう、今のうちから正しい計算方法を学び、必要に応じて対策を講じておくことが大切です。

また、基礎控除以外にも様々な控除や特例があります。これらを正しく活用することで、相続税の負担を軽減できるかもしれません。自身の状況に合わせて、どの制度が利用できるかもあわせて検討してみましょう。

相続税の計算や対策は複雑で専門的な知識が必要です。不安な点がある場合は、税理士など専門家に相談することをおすすめします。早めに準備を始め、安心して相続を迎えられるようにしておきましょう。

相続税の基礎控除でよくある質問

Q.相続税がかかるかどうか、どのように調べればいいですか?

相続財産が本記事で解説した基礎控除額に収まれば、基本的に相続税はかかりません。ただし、財産の評価方法や他の控除の適用など、専門的な判断が必要な場合もあります。

申告漏れは追徴課税の対象となる恐れもあるので、不明確な点がある場合は税理士等の専門家に相談することをおすすめします。

また、国税庁ホームページには「相続税申告要否判定コーナー」が設けられているので、参考までに利用してみるのもよいでしょう。

Q.不動産も基礎控除の対象ですか?

不動産も基礎控除の対象となります。ただし、相続における不動産の評価は主に路線価方式が用いられ、正確な評価額を求めるには専門的な知識が必要です。

また、小規模宅地の特例など、他の控除が適用される可能性もあります。適用可能な特例や控除があるかどうか正確に判断できるよう、不動産の相続に関しては専門家へ相談するようにしましょう。