初心者におすすめの資産運用とは?年代・金額別のおすすめも紹介

目次

「資産運用をしたいが、何から始めればいいかわからない」

「初心者だから失敗してしまうのが怖い」

といった考えてしまい、資産運用をしたいが一歩踏み出せないという人も多いことでしょう。

結論から言うと、しっかり知識を身に付け、正しい方法で行えば資産運用は怖いものではありません。むしろ、資産運用の必要性から目を背ける方が損失につながりかねないのです。

この記事では、初心者でも失敗しない資産運用と、年代別や金額別のおすすめについてもお伝えしていきます。

- 資産運用の基礎知識

- 初心者におすすめの資産運用

- 資産運用のリスクと失敗しないための心構え

- 投資の基本的な知識や運用方法について学びたい人

- 将来のために投資をしたいが、何をすればいいかわからない人

- 資産を増やしたいが、リスクを抑えて運用したい人

資産運用とは?初心者にもわかりやすく解説

そもそも資産運用って何?という方へ、ここでは資産運用の基本をわかりやすくお伝えしていきます。

資産運用って何?なぜ必要?

資産運用とは、自身が保有している資産を貯蓄・投資などさまざまな方法を用い、効率的に増やすことです。

超低金利が続く現代の日本、貯蓄だけではお金は増やせない時代です。それに対して、少子高齢化により将来の年金には期待できない現状。「老後2000万円問題」を耳にしたことがある人も多いのではないでしょうか。

安心して老後を迎えるためにも、自ら資産運用について考え行動に移すことが求められています。

資産運用は長い時間をかける方が有効です。将来に備え、1日も早く始めることをおすすめします。

資産運用にはどんな種類がある?

資産運用は「貯蓄」と「投資」に分けられます。

「貯蓄」とは主に、私たちにとって身近な普通預金や定期預金などの預金商品のことを指します。一方「投資」は、株式や投資信託・国債といった金融商品から、金投資や不動産投資まで、多岐にわたります。

広い意味では「貯蓄」も資産運用にあたりますが、効率的に資産を増やすためには「投資」が必要になります。

資産運用のメリット・デメリット

資産運用のメリットは次の3つです。

- 効率的にお金を増やせる

- インフレにも対応できる

- お金の知識を身に付けられる

資産運用をすれば、利息がつきさらにその利息を運用し……と雪だるま式に資産を増やせます。この「複利」の力を使い効率的にお金を増やせるのが一番のメリットです。

また、インフレ局面でも資産運用は効果的です。物価が上がっても資産が増えないのは、お金が減ってしまうのと同じ。しかし効率的に資産運用をすることで、物価の値上がり以上に資産を増やすこともできます。

自分事となると、お金についての学びにも主体的になれますね。正しい知識を身に付け上手に資産運用をすれば、お金に働いてもらえます。資産運用はさまざまな可能性を秘めているのです。

一方、資産運用のデメリットとして次の2つが挙げられます。

- 元本割れする可能性がある

- 自由に使えるお金が限られる

「元本割れを起こして損してしまうかも」と恐れて資産運用できない人も多いことでしょう。また、すぐに現金として引き出せないのもデメリットの一つ。

しかしこれらは、正しく資産運用を行えば、決して恐れることではありません。そのためにも、お金に関して学ぶことが大切なのです。

資産運用どうやって始める?

銀行や証券会社などの金融機関で口座を開設し取引を始めることが、資産運用への第一歩です。

現在は実店舗を構える金融機関だけでなくネット証券も主流ですので、自宅にいながら簡単に手続きができます。

取り扱う商品は金融機関によって異なります。次の章から自分にぴったりの資産運用を見つけ、それに合った機関を選ぶようにしましょう。

初心者にもおすすめの資産運用4選

初めて資産運用をする人におすすめの方法は次の4つです。

- 投資信託

- 株式投資

- 債券投資

- 生命保険

一つずつ見ていきましょう。

1.投資信託

投資信託とは、複数の人から集めたお金をもとに大きなファンドを作り、専門家の運用のもとリターン(利益)を得ていくという運用方法です。

運用をプロにお任せできる、少ないお金でも手軽に分散投資ができるという点で、初心者におすすめの方法です。

証券会社だけでなく銀行でも取り扱っており、手軽に申し込みができます。

2.株式投資

株式投資とは、企業が発行する株式を購入し、価額が上がったタイミングで売却することで差額を利益として受け取る、という方法です。

難しそうなイメージを持つかもしれませんが、チャートとにらめっこの短期売買ではなく、配当金受け取りを目的に長期で保有するなど初心者向けの方法もあります。

株式は銀行での取り扱いはありませんので、証券会社での口座開設が必要です。

3.債券投資

債券投資とは、国や企業等が発行する債券を買い取り一定期間保有することで、利子や満期金を受け取れる方法です。

デフォルトリスク(約束の利子を払ってもらえなくなるリスク)はあるものの、先述の投資よりリスクは低くなります。個人向け国債なら、満期まで持てば元本割れしないので初心者にもおすすめです。

主に証券会社での取扱いとなりますが、国債であれば銀行窓口でも購入できます。

4.生命保険

生命保険にもさまざまな種類があり、中には資産運用を目的とした商品もあります。こちらも運用はプロが行ってくれるので、初心者にもおすすめです。

たとえば、積極的な運用をしたいなら株式が組み込まれた変額保険、為替の差益を狙いたいなら外貨建て保険などと、運用目的に応じて商品を選べます。万が一のときの保障を兼ねながら、資産運用もできるのが生命保険のメリットです。

申し込みは保険会社以外だけでなく、銀行でできる商品もあります。窓口へ行く機会があれば聞いてみるのもいいでしょう。

年代別のおすすめ資産運用

年齢によっても、最適な資産運用の方法は異なります。ここでは年代別に、おすすめの方法をご紹介します。

20代・30代におすすめ

結婚・出産・住宅購入など、これからさまざまなライフイベントが待ち構えており、必要な資産もさまざま。しかし、資産運用のための時間を長く取れるのはこの年代に共通して言えることです。

NISAのつみたて投資枠やiDeCoを活用し税制面での恩恵を受けながら、少額からでも長期で積み立て、資産形成していく方法をおすすめします。

40・50代におすすめ

40代は教育費がピークを迎えますが、山を越えると少しずつ資産運用に回せるお金もできるこの頃。まだまだ運用期間も長く取れるので、NISAを利用した積立投資も有効です。

ある程度まとまったお金があれば、高配当株でインカムゲインを得るのもよいでしょう。老後に備え、年金型保険への加入もおすすめです。

60代以降におすすめ

老後への備えが最優先となる時期。退職金をうまく活用し老後資金を増やしましょう。

「退職金という大金を手にし、どうすればいいかわからない……」という人は、金融機関で用意されている退職者向けのプランを利用するのもいいでしょう。その際に、窓口でプロに運用相談を行ってもらうこともできます。

金額別のおすすめ資産運用

ここでは金額別のおすすめ資産運用と、運用すればいくらになるのかシミュレーションをしていきます。

100万円からはじめる

100万円ほどのまとまったお金があれば、有効な資産運用ができます。話題のNISA(少額投資非課税制度)なら年間の上限額が360万円ですので、こちらを活用するのにもぴったりの金額です。

では、実際に100万円を運用するとどれくらいの金額になるのでしょうか。次の表に、一般的な投資信託の利回り、3~10%での計算例を示します。

| 5年後 | 15年後 | 15年後 | |

|---|---|---|---|

| 3% | 115.93万円 | 134.39万円 | 155.8万円 |

| 5% | 127.63万円 | 162.89万円 | 207.89万円 |

| 10% | 161.05万円 | 259.37万円 | 417.72万円 |

長期で運用するほど、お金も増えていくのがわかりますね。NISAは2024年より非課税期間が恒久化されたので長期投資も可能です。

NISAを利用できるのは「投資信託」「株式」ですので、まずはこの2つを学び、100万円の資産運用を始めてみましょう。

1,000万円からはじめる

多額の資産を運用するときは、大きな損失を出さないため一つに偏らないことが大切です。

株式投資を例に挙げると、全額つぎ込んだ株が暴落してしまうと1,000万円分すべてマイナスになってしまいます。そのリスクを避けるためにも、資産は分散しておくことが大切です。

1,000万円もあればさまざまなポートフォリオが組めます。運用方法や投資先、時間を分散しながらも、効率的な運用をめざしましょう。

資産運用しない方がいい人とは?失敗しないための秘訣

次の4つのポイントを守ることさえできれば、資産運用しないほうがいい人というのは存在しません。

- 目標と期間を明確にする

- 投資は分散する

- 長期的な目線で運用する

- 迷ったときはプロに相談

これらを常に心構えとして持っておくことが、資産運用で失敗しないための秘訣です。一つずつ、くわしく見ていきましょう。

目標と期間を明確にする

ゴールを決めず利益をどんどん追い求めると、失敗するリスクもどんどん増えていきます。

どれだけ利益が出たら売却するか、いつ使うための資金とするのか、始める前に目標となる金額や期間を決めておきましょう。

投資は分散する

全ての資産が一つに偏っていると、その資産に万が一の事態が生じたときにすべての資産を失いかねません。

たとえば、日本株が大暴落したときに、日本株一択だった人と外国株や債券にも分散していた人、どちらがリスクを回避できるでしょうか?もちろん、後者ですよね。

投資の格言でも、「一つのカゴに卵を盛るな」というものがあります。資産配分はもちろん、方法や時間についても分散投資を心がけましょう。

長期的な目線で投資する

目先の値動きだけ見ていると慌ててしまい、売却するタイミングを誤り損失を出しかねません。

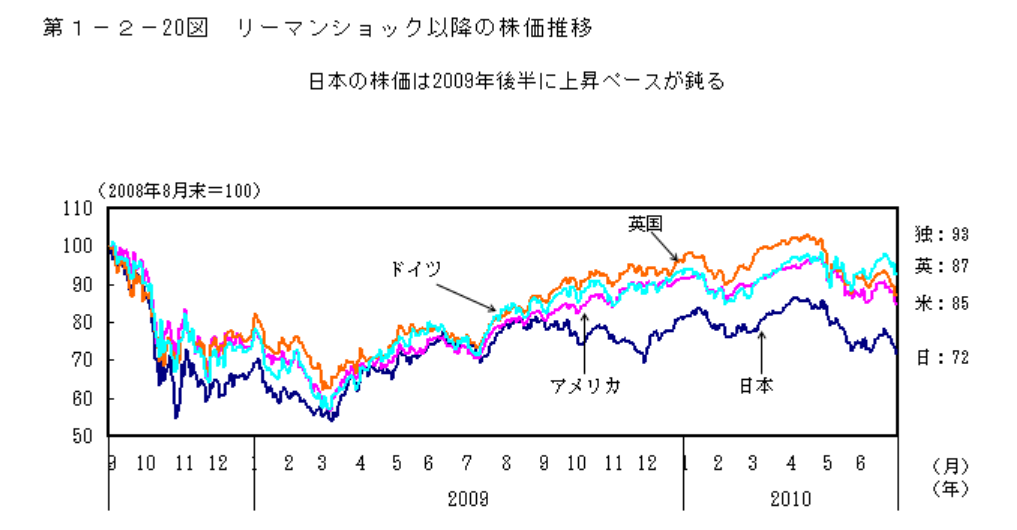

リーマンショックやコロナショック、金融社会は過去に多くの危機にさらされてきました。しかし、どんな不況も長い時間をかければ回復しているのがわかります。

長期で運用するほど、お金も増えていくのがわかりますね。NISAは2024年より非課税期間が恒久化されたので長期投資も可能です。

NISAを利用できるのは「投資信託」「株式」ですので、まずはこの2つを学び、100万円の資産運用を始めてみましょう。

迷ったときはプロに相談

ネット上に情報があふれる時代「情報を集めよう!」と調べていると、どれが本当かわからなくなることもあることでしょう。

しかし、全ての情報が正しいか、自分に合っているかの判断は難しいものです。情報に振り回されず、迷ったときはプロに相談しましょう。

自分に合った資産運用を見つけましょう

年齢や持っている資産の額、ライフプランなどにより、自分に合った資産運用の方法はそれぞれ異なります。もちろんリスクもありますが、リスクを恐れ何もしないのはもっと大きな損失につながるのです。

まずは一歩踏み出して、資産運用について考えてみてください。そして自分に合った資産運用を見つけ、お金のことで困らない、安心できる将来を描きましょう。