老後破産とは?主な原因や破産する人の特徴・有効な対策を解説

老後の年金や生活などが不安で、「破産するのではないか」と心配になっている人も多いのではないでしょうか。

65歳以上の老後破産は、2002年の調査では全体の約17%でしたが、2020年の調査では約25%と増加傾向にあります。

破産者の約4人に1人は高齢者となっており、インフレによる物価高騰の影響で今後も増加し続ける可能性が高いです。

今のまま準備をおこなわずに老後を迎えると、資金が足りずに破産してしまうかもしれません。

この記事では、老後破産の原因や破産しやすい人の特徴、効果的な対策について解説していきます。

破産の状況や陥りやすい原因を理解し、有効な方法を実践して備えていきましょう。

- 老後破産したらどうなるのか

- 老後破産する主な原因と破産しやすい人の特徴

- 老後破産を回避するために有効な対策

- 老後の生活に不安がある人

- 老後資金が不足する可能性がある人

- 老後に破産するのは絶対に避けたい人

出典:日本弁護士連合会|消費者問題対策委員会 2020年破産事件及び個人再生事件記録調査

老後破産とは?

老後破産とは、定年後の生活において年金や貯蓄などの収入や自己資産よりも、生活費をはじめとする支出が上回り、生活ができなくなってしまう状態のことを指します。

意味は通常の破産と同じで、高齢者になってから陥るのが老後破産です。

年金支給額の低下や物価の上昇などによって、老後破産の増加がますます懸念されています。

【実態】老後破産したらどうなるのか

収入よりも支出が上回る状態が長期間続き、老後破産してしまった場合は、次のいずれかの選択を取る必要があります。

- 子どもや親族などから支援を受ける

- 生活保護を受ける

生活保護は手続きをおこなえば、最低限の生活に必要な金額が支給されますが、保護を受ける場合は原則、家や車などの資産を手放す必要があります。

出典:厚生労働省|生活保護制度

【実例】老後破産する原因・老後破産する人の特徴8選

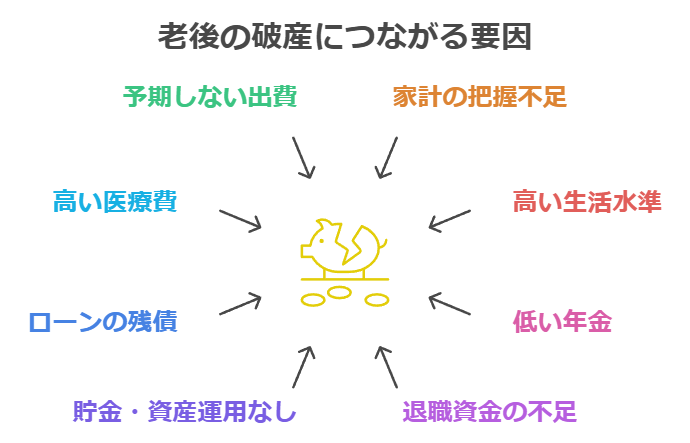

老後に破産している人の家計や生活には、必ず原因や傾向が存在します。

特に、老後破産の原因となりやすいのが、次の8つです。

- 家計の収支を把握していない

- 老後も生活レベルが高いまま

- 公的年金の受取額が少ない

- 退職金がないor少ない

- 貯蓄・資産運用をしていない

- 老後もローンの返済が残っている

- 医療費・介護費の負担が大きい

- 急に大きな出費があった

準備不足や生活が収入に見合っていないと、破産する可能性を高めてしまいます。

老後破産の原因となる要素をあらかじめ把握して、リスクを回避しましょう。

1.家計の収支を把握していない

家計の収支状況をよく把握しないまま生活を続けていると、老後破産のリスクが非常に高くなるため注意が必要です。

収入が十分な場合は収支を把握しなくても問題ありませんが、家計が赤字になっている場合は、生活を続ければ続けるほど破産に近づいてしまいます。

実際に、お金に無頓着なことが原因で破産してしまったケースもあります。

家計のキャッシュフローが分からない状態で、生活を続けるのは非常に危険なため絶対に避けましょう。

2.老後も生活レベルが高いまま

老後破産で意外にも多いのが、定年で収入レベルが下がっても生活レベルを変えられずに破産するケースです。

年金や貯蓄などが収入源の老後は、現役時代よりも生活レベル(支出)を下げなければ、多くの家庭で赤字収支になってしまいます。

年齢や収入の変化に合わせて生活も変化させていかないと、老後に破産するリスクが高まります。

特に、退職金や貯蓄、資産運用などが十分でない場合は注意が必要です。

3.公的年金の受取額が少ない

老後の年金受給額が少ない人も、老後に破産するリスクが高いです。

公的年金の受取額が少なくなる原因として、主に考えられるのは次の2つです。

- 国民年金で未納期間がある

- 厚生年金に加入していない

現在は、公的年金が満額支給されても十分な生活できなくなってきているため、支給額が少ないと破産するリスクが非常に高いと言えます。

特に、厚生年金に加入していなかった人は、国民年金のみの支給(2024年度:68,000円)になるため、かなり苦しい生活になるでしょう。

4.退職金がないor少ない

定年時に会社から支給される退職金が少ない人は老後資金が不足しやすく、破産のリスクが高いです。

退職金は企業によって制度の有無、金額の大小などの差があります。

特に、退職金制度がない企業に勤めている人や、転職を繰り返して退職金が見込めない人などは、老後資金が少なくなってしまいます。

退職金は貴重な老後資金の一つなため、金額が少ない場合は注意が必要です。

5.貯蓄・資産運用をしていない

老後資金を確保する目的で、貯蓄や資産運用をしていない人も破産する可能性が高いです。

年金の減少や物価上昇の影響によって、公的年金だけで生活するのが難しくなってきているため、自己資金が必要となるケースが圧倒的に多いです。

年金の不足分を補う貯蓄や資産がないと収支が赤字になり、破産のリスクが高まってしまいます。

今後の老後生活には、国(政府)が推奨しているNISAやiDeCoなどを活用した、個人で備える年金対策が必須です。

6.老後もローンの返済が残っている

住宅や不動産など、ローンの返済が老後も残っている人は破産しやすいです。

返済額によっても異なりますが、老後は収入が減っているため、家計への負担は現役のときよりも大きいです。

返済期間が長く、金額が大きければ大きいほど破産のリスクは高いと言えます。

特に、現役の頃と同じ金額での返済が老後も続く場合は注意が必要です。

7.医療費・介護費の負担が大きい

通院や介護によって、医療費が高額になる場合も破産の原因になりやすいです。

後期高齢者になると医療費負担が1割に下がるものの、医療や介護の利用機会は増えるため、老後の生活には大きな負担となるケースが多いです。

風邪やケガなどの一時的な負担ではなく、慢性的な疾患での日常的な出費になると、破産のリスクも高くなります。

通院にかかる交通費も度重なれば大きな出費となるため、医療費だけでなく、関連費も含めた上での備えが必要です。

8.急に大きな出費があった

急に予定していなかった大きな出費があった場合も、破産してしまう恐れがあります。

予定外の出費となりやすいのが、次のようなものです。

- 家の修繕

- 車の購入、修理

- 病気、ケガ

- 冠婚葬祭

- 家電の故障、買い替え

ギリギリ赤字にならずに生活していても、突然の大きな出費によって破産するリスクがあるため注意が必要です。

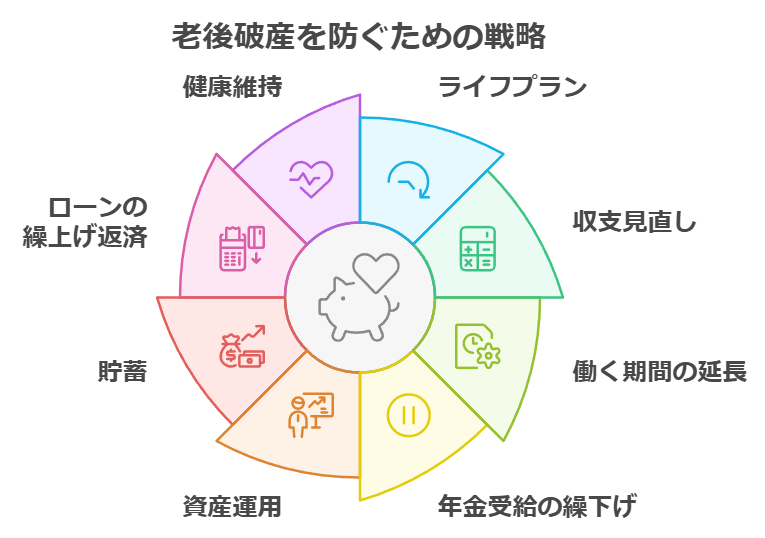

老後破産しないために有効な8つの対策

老後破産を絶対に避けたい人は、次の8つの対策を取るのがおすすめです。

- ライフプランを立てて老後の生活をシミュレーションする

- 収支を見直す

- 働く期間を長くする

- 公的年金を繰下げ受給する

- 資産運用をする

- 貯蓄で備える

- ローンを繰り上げで返済する

- 健康に気をつける

準備や各種制度の活用、生活の見直しなど、効果的な対策を講じて老後破産を未然に防ぎましょう。

1.ライフプランを立てて老後の生活をシミュレーションする

老後破産しないために必須となるのが、ライフプランの設計と収支のシミュレーションです。

老後の生活や収支の状況によって、破産のリスクや対策は異なります。

生活と収支を明確にした上で、不足する金額をこの後に紹介する対処法で備えていきましょう。

老後の収入や支出の平均や計算方法などについては、以下の記事を参考にするのがおすすめです。

2.収支を見直す

老後に破産するリスクを減らすためには、収支の見直しが重要です。

いくら収入が得られるか、支出がいくらになりそうかを把握した上で、収入を増やしながら支出を減らしていきましょう。

特に、手軽にできて支出削減の効果を得やすいのが、毎月の出費となる固定費の見直しです。

例えば、電気代や通信料などは、契約会社の見直しをおこなえば大幅に安くなる可能性があります。

仮に、月1万の固定費を節約できれば、1年で12万、10年で120万と大きな支出削減になります。

老後は無理なく、無駄のない堅実な支出になるように心がけましょう。

3.働く期間を長くする

老後にできる対策として有効なのが、定年後も働いて収入を確保する方法です。

年金ではなく、仕事で得た収入で老後も生活ができれば、年金や貯蓄を使わなくても収支が成り立ちます。

仕事上の運動や人とのコミュニケーションは健康維持にも有効なため、老後に働くメリットは多いです。

定年後も継続して働ける人は、仕事で生活費を確保すると生計を立てやすくなります。

4.公的年金を繰下げ受給する

定年後も働きながらセットで実践しておきたいのが、公的年金の繰下げ受給です。

繰下げ受給とは、本来65歳から受け取れる年金を70歳・75歳と先送りにする方法です。

年金を繰り下げると1ヶ月ごとに0.7%、最大10年で84%まで受給額を高められ、通常の約2倍近くにまで年金が増えます。

75歳まで働いて生活費を確保し、以降は84%増額になった年金で生活すると、老後破産のリスクを大きく減らせるためおすすめです。

公的年金の繰下げ受給については、日本年金機構の詳細ページを参考にするのがおすすめです。

5.資産運用をする

老後破産を避けるために事前にできる準備として、もっとも効果的なのが資産運用です。

資産運用とは、銘柄に投資して運用益や配当益を得る方法のことを指します。

特に、国(政府)が推奨しているNISAやiDeCoは節税効果が高く、お得に資産運用ができるためおすすめです。

例えば、利回り3%の銘柄に毎月3万ずつ積み立てて20年継続すれば、資産は985万になります。

老後を迎えるまでにまだ時間がある場合は、今のうちから資産運用を活用して計画的に備えておきましょう。

NISAやiDeCoの仕組みや始め方については、以下の記事を参考にするのがおすすめです。

6.貯蓄で備える

資産運用の損失リスクに不安を感じる場合は、貯蓄で老後に備えるのもおすすめです。

年金や退職金で不足する金額を貯蓄で準備できれば、老後に破産するリスクは大幅に低減できます。

いくらを目安にして貯蓄すれば良いのかについては、以下の記事の内容を参考にするのがおすすめです。

ただし、貯蓄はインフレに弱く、物価の上昇によって資産が目減りするリスクがあるため注意が必要です。

7.ローンを繰り上げで返済する

現在ローンを組んでいて、老後にも支払いが残る予定の人は、繰上げ返済をするのがおすすめです。

老後は収入が減って、返済が与える家計への負担が大きくなるため、急に大きな出費があった場合は破産してしまうリスクが高いです。

現役のうちに可能な範囲で繰り上げて返済をおこない、老後の負担を減らしておきましょう。

完済した状態で老後を迎えるのがベストで、返済しきれない場合でも返済額を予定よりも減らしておくと良いです。

8.健康に気をつける

老後に破産しないためには、現役のときよりも健康に気をつけて生活することが重要です。

健康状態に支障が出ると働けなくなってしまう上に、医療費や介護費の負担も大きくなり、生活や家計を圧迫してしまいます。

収入が得られなくなって支出が増えると、二重苦になるため絶対に避けておきたいです。

老後も健康な生活が送れていれば、収支を改善できる対策はいくつでも取れます。

まとめ:老後破産は事前に対策しておけば防げる

老後破産は年々増加していますが、入念な対策さえできていれば防ぐことができます。

今回紹介した次の8つの有効な対策を実践して、老後破産のリスクに備えるのがおすすめです。

- ライフプランを立てて老後の生活をシミュレーションする

- 収支を見直す

- 働く期間を長くする

- 公的年金を繰下げ受給する

- 資産運用をする

- 貯蓄で備える

- ローンを繰り上げで返済する

- 健康に気をつける

自分に合った方法で早いうちから準備して、不足する老後資産を確保しましょう。