40代でFIREするにはいくら必要?FIREを実現する方法も紹介

目次

「激務で自分の時間が持てず、早期退職したい……」

「40代ならいくら貯めればFIREできるだろうか」

40代の方の中には、理想の働き方が叶わず、このような悩みを抱えている人もいるでしょう。FIREは魅力的な選択肢に見えますが、40代からの実現には綿密な資金計画が欠かせません。

本記事では40代がFIREをするのに必要な資産をシミュレーションし、あわせてFIREの基礎知識と気を付けるべきポイントや実現に必要な方法をご紹介します。

この記事を参考にFIREを実現し、将来のゆとりある生活を手に入れましょう。

- FIREの基礎知識と気を付けるべきポイント

- 40代がFIREするのに必要な資産額

- FIREを実現するための方法

- FIREとは何か詳しく知りたい人

- 40代がFIREするのにいくら必要か知りたい人

- FIREするためには何をすればいいか知りたい人

FIREとは

FIREとは「Financial Independence, Retire Early」の頭文字を取った造語で、資産形成により経済的自立を確立し早期退職を実現、資産から得られる収益で生計を立てられる状態を指します。

早期退職との大きな違いは、貯金を切り崩すのではなく、運用益から生活費を捻出する点にあります。そのため、より大きな資産形成が必要となりますが、資産は減らず生涯にわたって安定した生活を送れる可能性が高まるのです。

なお「サイドFIRE」という、投資収入と軽い仕事を組み合わせる選択肢も注目を集めていますが、本記事では完全なFIREの実現を目指す方に向けて解説します。

40代がFIREするにはいくら必要?独身と夫婦の場合でシミュレーション

一般的にFIREには「年間生活費の25倍」「運用益4%」の資産が必要と言われます。ここでは40代がFIREを実現するのに具体的にいくら必要か、実際にシミュレーションしてみましょう。

独身の場合は8,100万円

40代独身がFIREを実現するには、約8,100万円の資産が必要です。これは月15万円の生活費(15万円×12ヵ月×45年=8,100万円)を45年分確保する計算に基づいています。

月15万円という金額は、都市部での一人暮らしを想定し、家賃6万円、光熱費・通信費2万円、食費3万円、その他4万円と見積もっています。45年分としているのは、40代と早めのリタイアをすること、平均寿命が延びていることを踏まえたためです。

ただし、この金額からは60歳以降に受け取る年金や退職金を差し引くことができます。もし退職金3,000万円を受け取れるなら、手元に用意すべき資産は5,100万円程度まで圧縮できるでしょう。

夫婦の場合は1億2600万円

夫婦でFIREを目指す場合は、約1億2,600万円の資産が必要です。これは月30万円の生活費(30万円×12ヵ月×45年=1億6,200万円)を確保する計算です。

月30万円の内訳は、家賃10万円、光熱費・通信費3万円、食費7万円、その他10万円を想定しています。独身の場合と同様、退職金や年金を差し引けばもう少し手元資金は少なくても良いでしょう。

ただし子どもの年齢や人数によっては、多額の教育費や養育費が必要となります。家庭の状況に合わせ、ライフプランをしっかり立てておくことが肝要です。

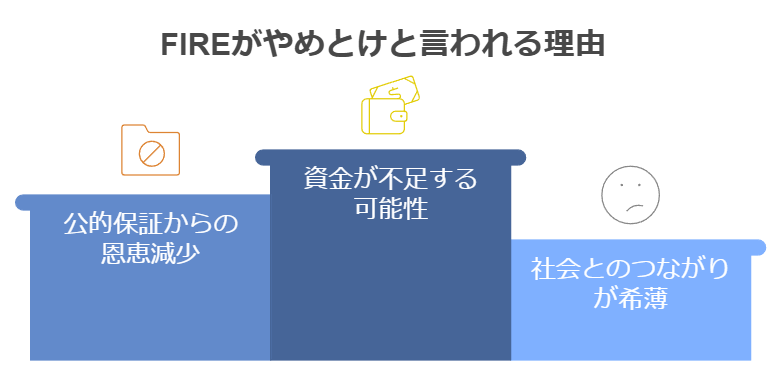

FIREが「やめとけ」と言われる理由とは?

FIREには大きな魅力がある一方で、慎重に検討すべきリスクも存在します。ここではFIREが「やめとけ」と言われる所以であるデメリットを解説します。

生活資金が足りなくなる恐れがあるから

最大のリスクは、想定していた運用益が得られず、生活資金が不足することです。運用が不芳だと生活資金に影響を及ぼします。

例えば、インフレ率が年3%で推移した場合、10年後の物価は約1.3倍に上昇します。想定外の急なインフレにより収益率が追いつかないと、資産が大きく目減りしてしまうことも考えられます。

このようなリスクに備えるには、インフレに強い資産を組み入れることが大切です。具体的には不動産や金、外貨などが挙げられます。適切なリスクヘッジを行えば、FIRE後も安定した生活を実現できるでしょう。

公的保障制度の恩恵が少なくなるから

40代での退職は、将来受け取る年金額に大きく影響します。早期退職をすることで年金の受給額が減少するだけでなく、国民年金のみになることで遺族年金や障害年金にも影響があるためです。

例えば、標準的な会社員が65歳まで働いた場合の老齢厚生年金は月額約22万円ですが、45歳で退職すると約12万円まで減少します。

つまり、安心してFIREを迎えるには、あらゆるリスクに自身で備えておく必要があるのです。保障が心配なら手厚く保険に加入する、老後が不安ならiDeCoに多く拠出するなど、FIRE後のリスクを予見し対策を講じておきましょう。

社会とのつながりが希薄になるから

FIREした結果、人間関係が縮小する、社会的な役割の喪失感を抱くことで、孤立感を感じるという人も中にはいます。

退職前に築いていた人間関係が徐々に希薄になり、社会との接点が減少することで孤立感を感じる人も少なくありません。

退職前にコミュニティ等の居場所を確保しておく、働きたくなった時のためにいつでも仕事ができる準備をしておく等の対策を講じておくことが大切です。

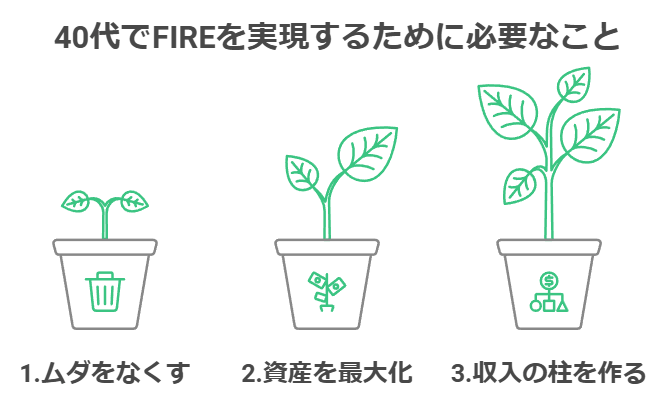

40代でFIREを実現するために必要なこと

40代で早期にFIREを実現したい人が、すぐに行いたい方策は次の3つです。

これらはどれも、すぐに実行に移せることばかりです。最短距離でFIREを目指すために、一日も早く取り組んでみてください。

家計のムダをなくす

まずは出ていくお金の使途を把握し、ムダが無いか洗い出すことが先決です。固定費の見直しや生活費の最適化を行い、貯める家計づくりを目指しましょう。

例えば、住居費は年収の25%以内に抑える、通信費は一人あたり月3,000円以下にするなど、具体的な数値目標を立ててみてください。

家計簿を付けていない人はアプリで自動化すれば、効率的に支出を把握できるようになるのでおすすめです。

資産を最大化できる運用をする

現在の資産状況を棚卸し、増やすため(=投資)に回せる資産がないかお金の色分けをしてみましょう。

FIREを実現するには多額の資金が必要ですので、リターンを狙った運用も幾分か必要です。しかしリスクは分散させておくのが投資の鉄則、投資対象や時間を分散させることで、リターンも狙いつつリスクを抑えた運用を心がけましょう。

投資の際にNISAを活用すれば利益に対する税金がかからないので、よりお得に資産運用ができます。このようなお金に関する最新の制度にも、日ごろからアンテナを張ることが大切です。

新しい収入の柱を作る

収入減を増やせば、FIREへの道のりをより短いものにできます。40代で早期退職したい人は、今すぐにでも新しい収入の柱を模索し始めることをおすすめします。

例えば、株式投資に加え不動産投資を行えば、新たなインカムゲインを得られます。また、現職でのスキルを活かしたコンテンツを企画し販売すれば、資産形成に役立つだけでなく、FIRE後もストック収入を得続けられるかもしれません。

不労所得を得られる財産を築くことで、FIREを目指す手段のみならず、FIRE後の収入確保にもなり得るのです。

まとめ|40代ライフプランの見直しでFIRE実現の第一歩を

FIREは綿密な計画と十分な準備があれば、40代でも実現可能な選択肢です。本記事で示した試算を参考に、まずは自身のライフプランを見直してみてください。そして、お金の流れを最適化することで、着実にFIRE実現への道を歩んでいきましょう。

FIREを目指すにあたって少しでも不安がある人は、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。客観的かつ専門的な視点からアドバイスを得ることで、より確実なFIRE計画を立てることができるでしょう。

FIREに関するよくある質問

Q.サイドFIREやセミリタイアとの違いは何ですか?

A.FIREは労働収入に一切頼らず、投資収入のみで生活を送る選択です。一方、サイドFIREは投資収入で基本的な生活費を賄いながら、趣味や余暇のための軽い仕事を続ける形態を指します。

尚、セミリタイアは短時間労働を組み合わせ、ワークライフバランスを重視した生活を送ることを意味します。

Q.30代でFIREはできますか?

A.可能ですが、かなりの貯蓄率と高い収入が必要です。

30代でのFIRE達成には年収の50%以上の貯蓄が目安となり、投資の成功と支出の厳格な管理が不可欠となります。より現実的なのは、40代後半〜50代でのFIRE計画です。

Q.45歳独身ですが5000万円貯金があればFIREできますか?

A.条件次第で可能です。

4%ルールでは年間200万円の生活費が捻出可能です。独身かつ持ち家なら、週2~3日の軽い仕事と組み合わせることで実現可能です。

ただし、医療費や将来の介護費用も考慮が必要なため、完全FIREではなく、軽い労働収入との組み合わせによるサイドFIREを推奨します。