サイドFIREとは?実現するのにいくら必要かシミュレーションで解説

目次

「サイドFIREって耳にするけど、FIREとどう違うんだろう?」

「自分でも、サイドFIREなら目指せるかな?」

このような疑問を持つ人も多いのではないでしょうか?FIREが完全にリタイアするのに対し、サイドFIREは働きながらも資産運用による経済的自立を目指すスタイルです。従来のFIREと比べてハードルが低く、リスクも抑えられる新しい生き方として注目を集めています。

本記事では、サイドFIREの基本と実現に必要な金額をシミュレーションでご紹介します。理想の働き方を手に入れる手段としても有効なサイドFIRE。実現のためのステップも詳しく解説するので、現状を変えたい人はぜひ最後まで読んでみてください。

- サイドFIREとそのメリット

- サイドFIREの実現に必要な資産額

- 失敗しないサイドFIREの方法

- サイドFIREとは何か知りたい人

- サイドFIREを目指すにはいくら必要か知りたい人

- サイドFIREで気を付けるべきポイントを知りたい人

サイドFIREとは?

サイドFIREとは、仕事を続けながら資産運用で経済的な余裕を確保することです。働き方改革やワークライフバランスの重視など、時代の流れとも相まって、新たな選択肢として注目されています。

ここではFIREとの違いを中心に、サイドFIREとは何か詳しく見ていきましょう。

そもそもFIREとは?

FIREは「Financial Independence, Retire Early(経済的自立・早期退職)」の略で、資産運用による不労所得のみで生活する生き方を指します。米国発祥のムーブメントで、日本でも2010年代後半から徐々に広がりを見せています。

通常のFIREでは、生活費の年間支出額の25倍(年率4%で取り崩した場合に30年程度資産が持続する計算)を目標資産額とし、40代での早期退職を目指すのが一般的です。

平均的な生活水準を維持するためには、4,000万円から1億円程度の資産形成が必要とされています。

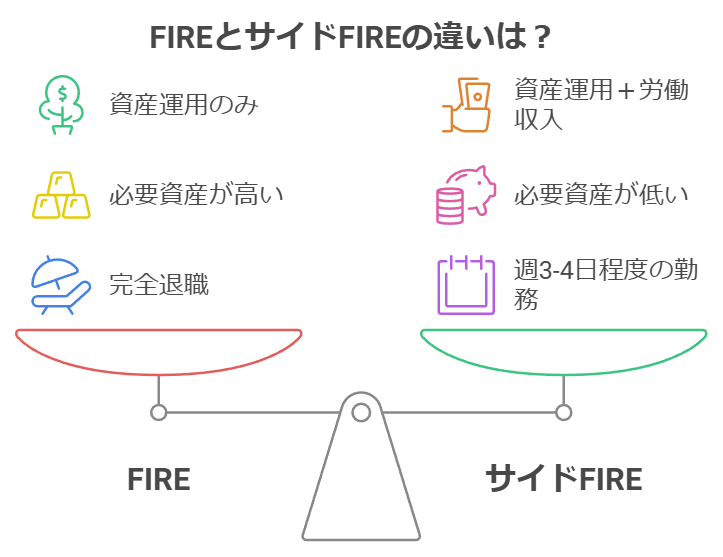

サイドFIREとFIREの違い

両者の主な違いは以下の通りです。

| FIRE | サイドFIRE | |

| 働き方 | 完全退職 | 週3-4日程度の勤務 |

| 必要資産 | 4,000万円~1億円 | 2,000万円~6,000万円 |

| 収入源 | 資産運用のみ | 資産運用+労働収入 |

| メリット | 完全な時間的自由 | リスクを抑えつつ自由な時間確保 |

| デメリット | 市場変動の影響大 | 完全な自由は得られない |

FIREではリスクと引き換えに完全なる自由を手に入れられる一方、サイドFIREは労働収入でリスクヘッジをするため全ての時間を自由に使えるわけではありません。

しかし、社会的つながりを維持できるなど、FIREのデメリットを補える側面もあり、バランスの取れたスタイルであるとも言えます。何を大切にしたいか、自身の軸をもって選ぶことが重要です。

サイドFIREが注目される理由

サイドFIREが支持を集める理由は大きく次の3つが挙げられます。

1. リスクの低減

完全なFIREと違い、市場が低迷しても労働収入という収入源があるため、資産の取り崩しを抑えることができます。また、必要な資産額も少なくて済むため、実現のハードルが低いです。

2. 社会的つながりの維持

仕事を続けるため、人間関係や社会との接点を保てます。これにより、完全なFIREで問題となる孤独や目的意識の喪失を防げます。

3. 社会保障制度の継続

会社員として働き続けることで、健康保険や年金といった社会保障制度を継続して利用できるケースが多いでしょう。そのため、老後の経済的な安心感も得られます。

このように、FIREの利点を活かしながらデメリットを補完できる点が、サイドFIREの大きな魅力となっています。まずは自身の状況に合わせた資産形成の目標額を設定し、実現に向けて一歩を踏み出してみましょう。

サイドFIREにはいくら必要?シミュレーションで解説

理想の働き方を実現するために必要な金額は、ライフスタイルや家族構成によって大きく異なります。具体的な数字を見ながら、自身に必要な金額を考えていきましょう。

サイドFIREに必要な金額の考え方

サイドFIREで必要な資産額は、「年間生活費から労働による年間収入を引いた金額の25倍」が基本的な目安となります。

25倍という数字は、資産の年間取り崩し率を4%と想定した「4%ルール」に基づいています。米国の過去の株式市場データから、この水準であれば30年程度資産を維持できる確率が高いとされています。

ただし、日本の場合は米国と比べて期待リターンが低いため、より保守的に3%程度(33倍)で計算することをおすすめします。また、予期せぬ支出に備えるため、算出された金額に20%程度の上乗せも検討しましょう。

30代でサイドFIREを実現するにはいくら必要?

独身の場合、月々の生活費を15万円とすると年間180万円が必要です。

週4日勤務に移行し、現在の給与の70%である年収400万円を得られるとすれば、実は労働収入だけで生活費を賄えることになります。しかし将来への備えとして、保守的に3,000万円程度の資産形成を目標とするのが賢明でしょう。

一方、夫婦の場合は月々の生活費が30万円となり、年間360万円が必要になります。週4日勤務での年収400万円を想定すると、年間80万円を資産運用で補う必要があります。3%ルールで計算すると約2,640万円が必要ですが、教育費や住宅購入なども考慮し、6,000万円程度を目標とすることをお勧めします。

これらの金額はあくまで目安です。将来の教育費や住宅ローン、老後の医療費、さらにはインフレ率なども考慮に入れる必要があります。不安がある場合は、ファイナンシャルプランナーに相談し、より詳細な資金計画を立てることをお勧めします。

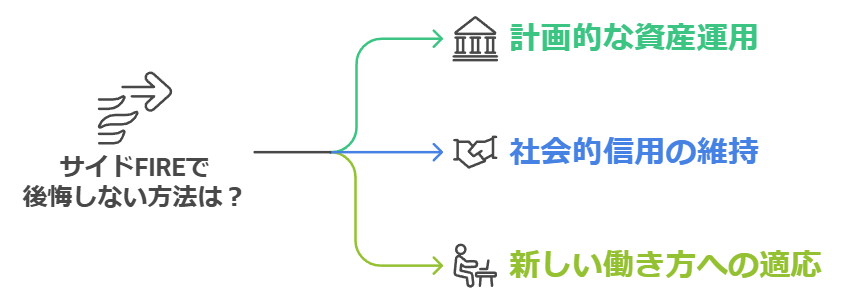

サイドFIREで後悔した?失敗しないための秘訣3選

サイドFIREを実現しても、準備不足のために思うような生活を送れないケースが少なくありません。事前に対策を講じることで、これらの失敗は防ぐことができます。

「お金が足りなくなる」を防ぐ

資金不足に陥る主な原因として、予期せぬ支出の発生、運用利回りの低下、インフレによる生活費の上昇が挙げられます。これらのリスクに備えるため、目標額に加えて2年分の生活費を現金で確保し、インフレに強い資産への分散投資を行いましょう。

また、医療保険や損害保険でリスクをカバーすることも重要です。完全な週4勤務ではなく、繁忙期は通常勤務に戻れる柔軟な働き方を選択するのも、資金不足への有効な対策となります。

「社会的信用がなくなる」への対策

収入の減少は、住宅ローンやクレジットカードの審査、賃貸契約など、様々な面で社会的信用に影響を及ぼします。これらの問題を防ぐため、働き方を変える前に必要な契約は済ませておくことをおすすめします。

また、副業や不動産収入など、複数の収入源を確保することで、社会的信用の維持がしやすくなります。特に住宅ローンの借り換えや新規契約を検討している場合は、働き方の変更前に済ませておくことが賢明です。

「新しい働き方に馴染めない」を克服

働き方の急激な変更は、時間管理の甘さや収入減による生活不安、人間関係の変化などのストレスを生むことがあります。スムーズな移行のためには、副業で新しい働き方を試験的に経験することをおすすめします。

また、タイムマネジメントツールを活用し、自己管理能力を高めることも重要です。同じ働き方をする仲間とのコミュニティ作りも、精神的な支えになるでしょう。

サイドFIRE後におすすめの仕事

理想の働き方を実現するために大切なのは、次の3つの観点です。

- 収入の安定性を重視する仕事

- スキルを活かせる職種

- ストレスと相性の良い働き方

サイドFIRE後に「思っていた生活と違った……」と後悔しないよう、仕事選びもこれらの軸を持って行いましょう。

収入の安定性を重視する仕事

安定収入を得られる仕事として、週4日の正社員や契約社員がおすすめです。給与水準は下がっても、安定性を重視することで長期的な生活設計が立てやすくなります。

また、社会保険完備のパートタイム職も、保障の面で安心できる選択肢となります。

スキルを活かせる職種

これまでのキャリアで培ったスキルを活かせば、短い時間の勤務でも十分に活躍することができます。

専門性の高い仕事は時間単価が高く、短時間の勤務でも十分な収入を得られる可能性があります。また、フリーランスとして複数の企業から業務を請け負うことで、より柔軟な働き方も実現できます。

何より、自分の持っているスキルや趣味を活かした仕事は、楽しみながら収入を得ることができるため、モチベーションを維持しやすいです。ある程度の資産はあるので、年収に拘らず自分の得意を軸に仕事を選ぶことをおすすめします。

ストレスと相性の良い働き方

ワークライフバランスを重視するなら、完全在宅の業務委託やフレックスタイム制を活用できる職場がおすすめです。通勤ストレスの軽減や時間の有効活用により、より充実した生活を送ることができます。

短時間正社員制度を導入している企業も増えており、従来の職場でのキャリアを活かしながら、柔軟な働き方を実現できる可能性も広がっています。

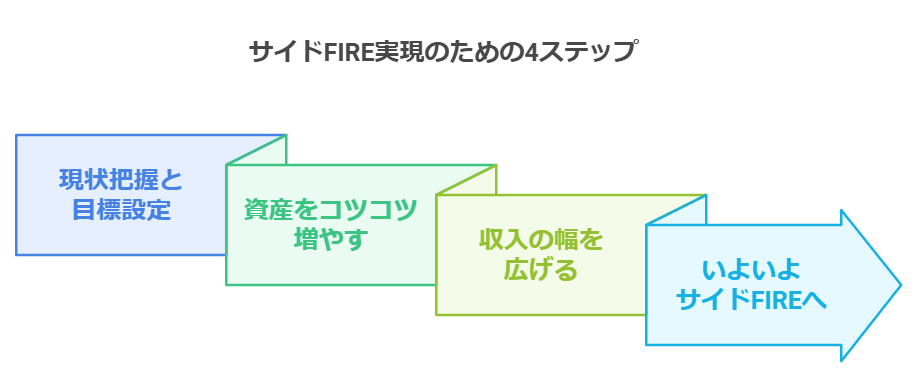

サイドFIRE実現のための4ステップ

サイドFIREの実現には、段階的な準備と実行が欠かせません。着実に目標を達成するため、次の4つのステップで進めていきましょう。

ステップ1.現状を把握し目標を設定する

まずは3ヶ月程度の家計簿をつけ、実際の支出を把握することから始めます。固定費や変動費を細かく分析し、本当に必要な生活費を見極めましょう。その上で、週4日勤務時の収入見込みと合わせて必要な運用収益を算出し、具体的な目標資産額を設定します。

また、サイドFIRE後の理想の生活をイメージし、そのために必要なものを書き出すことも重要です。目標が明確になれば、そこに向かって進むモチベーションも高まります。

ステップ2.資産をコツコツ増やす

資産形成の基本は、長期・分散・積立投資です。つみたてNISAやiDeCoを最大限活用し、インデックスファンドへの投資を始めましょう。目標までの期間から逆算して必要な月々の投資額を設定し、確実に実行することが重要です。

投資を始める前に、投資の基礎知識をしっかり学ぶことも忘れずに。書籍やセミナーで学習を重ね、市場の変動に一喜一憂せず着実に資産を育てる姿勢を身につけましょう。

ステップ3.収入の幅を広げる

本業に支障が出ない範囲で、副業にチャレンジします。例えばIT業界で働いていた人であれば、その経験を活かしフリーランスとして小規模な開発案件を請け負うことから始めるのがおすすめです。得られた収入は全額投資に回し、資産形成を加速させましょう。

また、この段階で不動産投資なども検討します。ただし、レバレッジを効かせた投資は慎重に。必ず専門家に相談し、リスクを十分に理解した上で判断しましょう。

ステップ4.いよいよサイドFIREへ

目標額の8割程度まで資産が積みあがったら、週4日勤務への移行を検討します。まずは上司に相談し、会社の制度を確認。場合によっては転職も視野に入れ、理想の働き方を実現できる環境を探しましょう。

この時期に改めて支出を見直し、新しい生活に向けた調整も必要です。また、突発的な支出に備え、半年分以上の生活費は現金で確保しておくことをお勧めします。

まとめ|サイドFIREで理想の働き方を手に入れよう

サイドFIREは、完全なFIREよりもリスクを抑えつつ、理想の働き方を実現できる現実的な選択肢です。30代から計画的に準備を始めれば、40代での実現も十分可能といえます。

ただし、安易に始めると失敗するリスクもあります。まずは自身の支出を把握し、必要な資産額を正確に計算することから始めましょう。資産形成の具体的な方法や税金対策については、ファイナンシャルプランナーに相談するのもおすすめです。

人生100年時代と言われる今、働き方を見直すことは将来への重要な投資となります。サイドFIREという選択肢を通じて、自分らしい生き方を実現してみましょう。